Alternativa de reparación de crédito: Plan de acción y educación sobre informes de crédito

Si supieras que hoy podrías mejorar tu salud financiera, ¿lo harías?

Los puntajes crediticios son un componente vital de su salud financiera y aumentar su puntaje crediticio abre un mundo de oportunidades. Desafortunadamente, lleva tiempo, pero hay cosas que puedes hacer hoy y que darán frutos en el futuro.

¡No lo dejes para mañana!

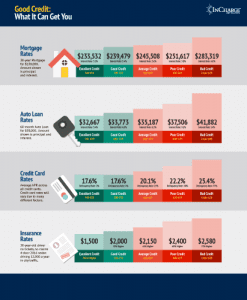

Los prestamistas utilizan puntajes crediticios para juzgar su confiabilidad a la hora de pagar una deuda. Aumentar su puntaje crediticio a algo por encima de 700 significa que califica para tasas de interés más bajas y condiciones favorables en cualquier préstamo que obtenga. Si eleva el puntaje por encima de 750, debería calificar para las mejores tarifas que ofrece un prestamista.

Los puntajes crediticios bajos tienen el efecto contrario. Es posible que no califique para un préstamo para comprar un automóvil, una casa u obtener el seguro necesario para ninguno de los dos. De hecho, se le puede negar vivienda, servicios públicos y pagar tasas de interés escandalosamente altas en tarjetas de crédito, si tiene un mal puntaje crediticio.

Por lo tanto, un buen puntaje crediticio (preferiblemente 700 o más) es importante. Aquí hay algunos pasos que puede seguir hoy y que lo llevarán allí.

![]()

Siete pasos para mejorar su puntaje crediticio

La forma más rápida de mejorar su puntaje crediticio es dejar de usar sus tarjetas de crédito y pagar el saldo de todas y cada una de ellas. No hay nada mejor que realizar pagos puntuales todos los meses, excepto quizás hacerlo dos veces al mes.

No tenga miedo de dedicar una parte de cada cheque de pago a reducir el saldo de todas las deudas, especialmente las de tarjetas de crédito.

Si puede reducir el saldo de cada tarjeta a menos del 30% del límite disponible (por ejemplo, menos de $300 en una tarjeta de crédito con un límite de crédito de $1,000), su puntaje crediticio comenzará a subir. Si puede reducir el saldo a cero, su puntaje crediticio aumentará.

Aquí hay algunos otros pasos que pueden mejorar su puntaje crediticio:

1. Pague sus facturas a tiempo

Si no ha realizado pagos, póngase al día. Si es necesario, configure recordatorios automáticos cuando vencen los pagos. O mejor aún, configura pagos automáticos desde tu cuenta bancaria. Pagar a tiempo todos los meses es el aspecto más crucial para mejorar su puntaje crediticio y el más fácil de controlar. Las compañías de tarjetas recompensan a los consumidores que son confiables con sus pagos y castigan a los que no lo hacen.

2. No cierres cuentas antiguas

No cierres la cuenta de tarjetas que ya no utilizas. Tendrá un impacto negativo en la tasa de utilización del crédito y la antigüedad promedio de sus cuentas, dos factores principales para determinar su puntaje crediticio.

Mantenga las cuentas abiertas pero siga pagando para que el saldo baje. La única razón para cancelar una tarjeta es si hay una tarifa anual o alguna otra tarifa de transacción que se suma a su deuda.

3. Supervise el crédito en busca de errores

Supervise su informe crediticio para asegurarse de que no haya imprecisiones que puedan reducir su puntaje. Los errores pueden enviar señales falsas a los prestamistas de que usted no es confiable con su crédito, cuando en realidad las calificaciones negativas no fueron culpa suya. Para comprobar si hay errores, puede solicitar un informe de crédito anual en anualcreditreport.com. Cada una de las tres agencias de informes crediticios, Experian, Equifax y TransUnion, debe proporcionarle un informe crediticio gratuito cada año.

Monitorear su informe de crédito también puede alertarlo sobre el robo de identidad si ve cargos que no pertenecen. Asegúrese de disputar una deuda con los acreedores, cobradores y agencias de informes si se equivocan.

4. Limitar las solicitudes de crédito

No solicite otra tarjeta de crédito a menos que realmente la necesite. No cancele una tarjeta de crédito con otra tarjeta. Abrir varias cuentas en un corto período de tiempo también es negativo.

5. Elaborar acuerdos de pago

Si tiene facturas vencidas, negocie con el acreedor para ver si aceptarán pagos parciales. Si es así, pídale al acreedor que informe la cuenta como «pagada según lo acordado».

6. Solicite un límite de crédito más alto

Llame a su compañía de tarjeta de crédito y solicite un límite de gasto más alto. Esto reducirá la utilización de su crédito y hará que sea más fácil mantenerse por debajo del 30% de gasto recomendado para los usuarios de tarjetas. Pídale al emisor de la tarjeta que haga una «revisión suave» de su informe crediticio para que esto suceda. Si ha pagado constantemente, esta debería ser una manera fácil de mejorar su puntaje crediticio.

7. Obtenga ayuda profesional

Si desea seguir estos pasos pero no ve cómo hacerlo, llame a una agencia de asesoramiento crediticio sin fines de lucro y solicite ayuda para elaborar un plan de pago viable, como un programa de manejo de deudas.

Credit Booster: Ayudándole a mejorar su crédito y administrar su deuda – libro electrónico

Este libro brinda consejos prácticos sobre cómo puede mejorar su puntaje crediticio y su informe crediticio mejorando su historial de pagos puntuales, cuestionando información incorrecta, reduciendo su utilización de crédito y manteniendo una tarjeta de crédito heredada. Ponga en práctica estos consejos hoy y observe cómo mejora su puntaje crediticio.

Factores negativos en su puntaje crediticio

Si tiene prisa por mejorar su puntaje crediticio, es aconsejable comprender las influencias negativas en su informe crediticio y cuánto tiempo permanecerán ahí esos aspectos negativos.

La mayoría de las influencias negativas en su informe crediticio permanecen ahí durante siete años, aunque su impacto en su puntaje crediticio disminuye con el tiempo. En otras palabras, cuenta menos en el quinto, sexto y séptimo año que en los tres primeros.

La influencia negativa más obvia en el puntaje crediticio son los pagos atrasados, especialmente aquellos que van a una agencia de cobro de facturas. Una influencia menos conocida, pero igualmente negativa, se encuentra en las deudas que figuran en registros públicos, como bancarrotas y embargos fiscales. La bancarrota del Capítulo 13 está en su informe durante siete años. Una bancarrota del Capítulo 7 existe por 10 años.

Los embargos fiscales son una historia ligeramente diferente. Pueden permanecer en su informe crediticio durante siete años después de que se les haya pagado. Sin embargo, el IRS permitirá a los consumidores que pagan sus gravámenes fiscales solicitar que se eliminen de sus informes crediticios de inmediato.

Por qué es importante su puntaje FICO Score

FICO, o Fair Isaac Corporation, es el proveedor de puntajes crediticios más antiguo y confiable del país. Más del 90% de las empresas utilizan el puntaje FICO para ayudar a determinar la solvencia crediticia de un consumidor.

Los puntajes FICO son los tres dígitos que les indican a los prestamistas la probabilidad de que usted pague el préstamo a tiempo. A diferencia de tu peso o edad, cuanto mayor sea el número, más feliz serás.

Una puntuación de 800 a 850 se considera excelente; 740-799 es muy bueno; 670-739 es bueno; 580-669 es justo y cualquier valor por debajo de 580 es pobre.

Puede aumentar su puntuación siguiendo los pasos que se muestran arriba, pero no son necesariamente fáciles. Si esa perspectiva le molesta, culpe a William Fair y Earl Isaac, los fundadores del sistema de calificación crediticia. Fueron los ingenieros matemáticos que idearon el primer sistema de seguimiento crediticio en 1956.

Fair, Isaac and Company finalmente se redujo a FICO y es la fuente de información de referencia para las tres principales agencias de informes crediticios: Equifax, Experian y TransUnion. Los métodos de evaluación de las tres agencias difieren ligeramente, pero las cifras finales reflejan consistentemente su solvencia crediticia.

Todos los números finales se basan en algoritmos que sólo los profesores puntiagudos como Fair e Isaac comprenderían realmente, pero esto es todo lo que realmente necesita saber: su edad, raza, religión, sexo, estado civil, dirección, ingresos e historial laboral no influyen.

Los prestamistas tendrán en cuenta algunos de ellos al decidir si le otorgarán un préstamo y otros sistemas de puntuación pueden usar esa información, especialmente el historial de ingresos y empleo, para calcular sus puntuaciones, pero a los algoritmos de FICO no les importa.

Sólo se consideran asuntos relacionados con el crédito. Su historial de tarjetas de crédito, hipotecas y registros públicos como bancarrotas, ejecuciones hipotecarias, embargos salariales y gravámenes. Su importancia disminuye con el tiempo, pero las bancarrotas permanecen en su cuenta durante 7 a 10 años.

¿Cómo se calcula su puntaje crediticio?

FICO basa sus puntajes en cinco categorías con distintos porcentajes de importancia:

Historial de pagos – 35%

El historial de pagos representa el treinta y cinco por ciento de su puntuación. ¿Pagaste tu cuenta de crédito a tiempo? No tener pagos atrasados no significa que obtendrá una puntuación perfecta; sin embargo, dado que entre el 60 y el 65 por ciento de los informes de crédito no muestran pagos atrasados, eso se consideraría algo muy bueno.

Montos adeudados – 30%

Eso incluye la cifra total que debe y qué porcentaje de su límite de crédito utiliza. Por ejemplo, si tiene $7,200 en una tarjeta Visa con un límite de $10,000, su “utilización de crédito” es del 72%. Los expertos sugieren limitar la utilización del crédito a menos del 30%, que en este caso serían $3,000.

Tener saldos elevados demuestra que podría estar sobrecargado. Algunas personas creen que tienen que mantener un saldo para generar crédito. Esto es un mito. Pagar una deuda anticipadamente ayudará a su puntaje crediticio. Llevar un saldo lo perjudicará.

Duración del historial crediticio: 15%

Cuanto más tiempo haya usado el crédito, mejor. Es por eso que cerrar una cuenta de crédito de larga data puede afectar su puntaje crediticio. Las agencias de crédito sonríen cuando ven que alguien ha utilizado crédito de manera confiable durante mucho tiempo.

Mezcla de crédito – 10%

La combinación de tarjetas de crédito, préstamos a plazos, hipotecas y otros pagos de crédito. Mientras realices los pagos a tiempo, cuantos más tipos de crédito tengas, mejor.

Nuevo Crédito – 10%

Todo el mundo tiene que empezar por algún lado, pero abrir varias cuentas de crédito nuevas en un período corto es una señal de alerta. En otras palabras, no solicite más de una o dos tarjetas de crédito a la vez y asegúrese de mantener abiertas sus tarjetas de crédito más antiguas incluso cuando obtenga otras nuevas. El tiempo promedio que ha tenido sus tarjetas de crédito es importante.

Consolidar deuda con mal crédito

Sí, puede consolidar los pagos de sus deudas con mal crédito buscando una alternativa de consolidación de deudas, como un programa de manejo de deudas sin fines de lucro.

Más sobre mal crédito

Por qué necesita un buen crédito

Un buen crédito le permitirá ahorrar dinero al reducir las tasas de interés cuando desee una hipoteca o un préstamo para un automóvil, pero también podría ayudarlo a conseguir un trabajo o un apartamento.

Sources:

- ND. What’s in my FICO Scores. Retrieved from http://www.myfico.com/crediteducation/whatsinyourscore.aspx

- Arnold, C. (2014, May 2) 11 Ways to Raise Your Credit Score, Fast. Retrived from http://www.forbes.com/sites/moneybuilder/2014/05/02/11-ways-to-raise-your-credit-score-fast/#41d9aaf71716583a87f61716

- O’Connell, B. (2015, Aug. 21). Average U.S. Consumer Credit Score Is 695 – Here Are 5 Ways To Get Yours Above 800. Retrieved from http://money.usnews.com/money/personal-finance/articles/2015/06/23/10-simple-ways-to-raise-your-credit-score